|

Getting your Trinity Audio player ready...

|

Les services de l’URSSAF ont confirmé dans leur publication du 26 décembre 2018 les nombreuses modifications réglementaires apportées au contrat d’apprentissage. Elles concernent principalement les exonérations de cotisations patronales et salariales et les modalités déclaratives.

De nouvelles règles pour les exonérations de cotisations

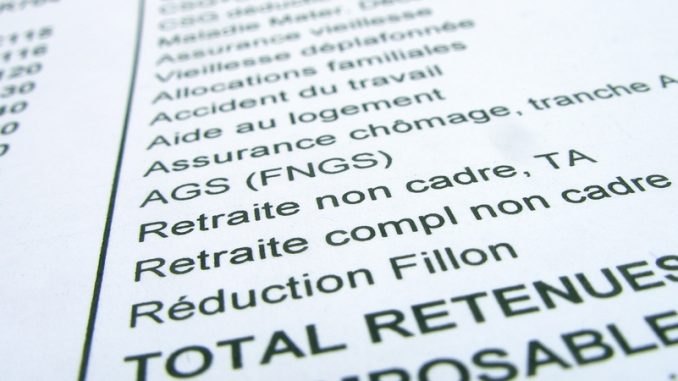

A l’exception de celle bénéficiant aux employeurs publics, l’exonération de cotisations patronales applicable aux rémunérations versées aux apprentis est supprimée. En contrepartie, ces rémunérations pourront donner lieu à l’application de la réduction générale de cotisations, à déclarer selon les mêmes modalités que celles prévues pour l’ensemble des salariés.

Même si cela n’est pas explicitement indiqué dans la publication, les contrats d’apprentissage donneront lieu à l’application de la réduction générale « étendue » (réduction Fillon selon le périmètre définitif).

L’exonération totale des cotisations salariales est elle maintenue au profit du salarié pour la part de sa rémunération inférieure ou égale à un plafond fixé par décret.

Enfin, la base forfaitaire (abattement de 11% du SMIC) sur lesquelles étaient habituellement calculées les cotisations est supprimée au 1er janvier 2019.

De nouvelles modalités déclaratives

Pour les employeurs du secteur privé

La part de rémunération inférieure au plafond d’exonération est à déclarer dorénavant sur :

- le CTP 726 (727 pour l’Alsace Moselle). Ce CTP comprendra les taux de cotisations patronales de Sécurité sociale à déclarer, sur lesquelles sera imputée la réduction étendue ;

- le CTP 423 (assurance chômage) pour la déclaration de l’assiette inférieure au plafond d’exonération.

La part de rémunération versée au-delà du plafond d’exonération, est à déclarer sur :

- le CTP 100 ;

- selon la situation, la cotisation au régime local d’Alsace Moselle est à déclarer sur le CTP 381 ;

- le CTP 772 (assurance chômage).

La déclaration de la contribution Fnal s’effectue sur les CTP 236 (0,50 %) ou 332 (0,10 %) selon l’effectif de l’employeur. Il n’y a pas lieu de distinguer la part inférieure au seuil d’exonération.

Pour les employeurs du secteur public :

La part de rémunération inférieure au plafond d’exonération est à déclarer dorénavant sur :

- le CTP 803 (805 pour l’Alsace Moselle). Ce CTP comprendra la cotisation accident du travail qui reste à la charge de l’employeur ;

- le CTP 429 en cas d’adhésion à l’assurance chômage.

La part de rémunération versée au-delà du plafond d’exonération, est à déclarer sur :

- le CTP 518 (520 pour l’Alsace Moselle). Ce CTP comprendra la cotisation accident du travail qui reste à la charge de l’employeur, ainsi que les cotisations salariales.

Consultez la publication de l’URSSAF du 26 décembre sur la réforme de dispositifs spécifiques d’exonérations en 2019 ici.